Понятие и роль налогов в Российской ФедерацииФинансовое право / Понятие и роль налогов в Российской ФедерацииСтраница 2

Акты законодательства о налогах и сборах, устанавливающие новые налоги и (или) сборы, повышающие налоговые ставки, размеры сборов, устанавливающие или отягчающие ответственность за нарушение законодательства о налогах и сборах, устанавливающие новые обязанности или иным образом ухудшающие положение налогоплательщиков или плательщиков сборов, а также других участников отношений, регулируемых законодательством о налогах и сборах, обратной силы не имеют.

Нарушение установленного порядка может быть обжаловано, например, в соответствии с определением Конституционного Суда РФ.

Акты законодательства о налогах и сборах, устраняющие или смягчающие ответственность за нарушение законодательства о налогах и сборах либо устанавливающие дополнительные гарантии защиты прав налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей, имеют обратную силу.

Акты законодательства о налогах и сборах, отменяющие налоги и (или) сборы, снижающие размеры ставок налогов (сборов), устраняющие обязанности налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей или иным образом улучшающие их положение, могут иметь обратную силу, если прямо предусматривают это.

Приведенные выше положения НК распространяются также на нормативные правовые акты, регулирующие порядок взимания налогов и сборов, подлежащих уплате в связи с перемещением товаров через таможенную границу Российской Федерации, за исключением нормативных правовых актов об утверждении ставок вывозных таможенных пошлин на нефть сырую, порядок вступления в силу которых определен ст. 3 Закона РФ от 21.05.1993 № 5003-1 «О таможенном тарифе».

Нормативный правовой акт о налогах и сборах признается не соответствующим НК, если такой акт:

- издан органом, не имеющим в соответствии с НК права издавать подобного рода акты, либо издан с нарушением установленного порядка издания таких актов;

- отменяет или ограничивает права налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей либо полномочия налоговых и таможенных органов, органов государственных внебюджетных фондов, установленные НК;

- изменяет определенное НК содержание обязанностей участников отношений, регулируемых законодательством о налогах и сборах, иных лиц, обязанности которых установлены НК;

- запрещает действия налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей, разрешенные НК;

- запрещает действия налоговых и таможенных органов,

- органов государственных внебюджетных фондов, их должностных лиц, разрешенные или предписанные НК;

- разрешает или допускает действия, запрещенные НК;

- изменяет установленные НК основания, условия, последовательность или порядок действий участников отношений, регулируемых законодательством о налогах и сборах, иных лиц, обязанности которых установлены НК;

- изменяет содержание понятий и терминов, определенных в НК, либо использует эти понятия и термины в ином значении, чем они используются в НК;

- иным образом противоречит общим началам и (или) буквальному смыслу конкретных положений НК.

Нормативные правовые акты о налогах и сборах признаются не соответствующими НК при наличии хотя бы одного из указанных обстоятельств. Признание нормативного правового акта не соответствующим НК осуществляется в судебном порядке, если иное не предусмотрено самим НК. Правительство РФ, а также иной орган исполнительной власти или исполнительный орган местного самоуправления, принявшие указанный акт, либо их вышестоящие органы вправе до судебного рассмотрения отменить этот акт или внести в него необходимые изменения.

Еще одним источником налогового права являются международные договоры. Если международным договором РФ, содержащим положения, касающиеся налогообложения и сборов, установлены иные правила и нормы, чем предусмотренные НК и принятыми в соответствии с ним нормативными правовыми актами о налогах и (или) сборах, то применяются правила и нормы международных договоров РФ.

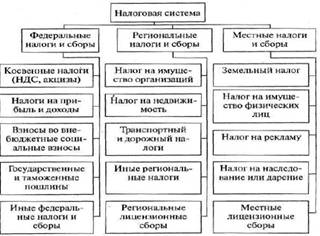

В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные налоги и сборы, налоги и сборы субъектов РФ (региональные налоги и сборы) и местные налоги и сборы. Налоговая система РФ представлена на рис. 11.

Федеральными признаются налоги и сборы, устанавливаемые НК и обязательные к уплате на всей территории РФ.

Федеральные налоги и сборы устанавливаются, изменяются или отменяются НК.

К федеральным налогам и сборам относятся:

- НДС;

-

акцизы;

- налог на доходы физических лиц;

- единый социальный налог;

- налог на прибыль организаций;

Смотрите также

Акты арбитражного суда первой инстанции

...

Теория преступления

В шестом разделе анализируются лишь некоторые традиционные, но до сих пор спорные

проблемы теории преступления. Приведенные здесь соображения предполагают, что сложившаяся

в литературе теория прес ...